大宗材料价格走势分析 --202 3 年第 4 期 一季度我国 GDP同比增长4.5%,比上年四季度环比增长2.2%,经济呈现企稳回升态势,社会消费品零售总额和外贸出口明显增长,工业生产逐步复苏。但经济复苏的速度整体低于预期,经济运行好转主要是恢复性的,内生动力不强,需求仍然不足。具体表现为,目前房建表现低迷,制造业投资积极性不高。4月钢材需求不增反降,有色金属也承压回落。整体来看,在中国经济弱复苏,外部环境复杂严峻的格局下,5月份大宗材料市场需求也难有大的起色。本次将选择对工程成本影响较大的材料,从市场价格走势、行业产能、市场需求等几个方面进行简要分析,并给出趋势建议。

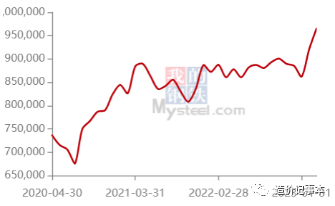

电解铜产量走势

调研数据显示: 2023年3月国内电解铜实际产量93.44万吨,环比增加4.97%,同比增加8.57%。2023年1-3月国内电解铜实际产量累计268.71万吨,同比增加2.55%。3月产量回升明显,一是因为部分检修企业检修后恢复生产;二是因为新增产能在3月维持高产;三是因为冶炼企业在3月继续追产,因此产量有所回升。4月国内电解铜产量预计93.35万吨,环比下降0.10%,同比增长6.34%。1-4月累计预计产量362.06万吨,同比增长3.50%。4月预计产量小幅回落,主要因为4月有部分冶炼企业检修,因此产量受损产量受损。4月底国内市场

电解铜

现货库存 17.76万吨,上海、广东两地保税区

铜

现货库存累计 16.20万吨,目前保税区电解铜库存已经基本回到历史水平。

宏观方面, 3月ISM制造业PMI为46.3,创2020年5月以来新低,使得市场衰退担忧加剧。现货端,当下市场供需矛盾并不突出,市场仍处于一个缓缓回升的趋势之中,但市场对于铜价近期高位波动的走势接受度较低,下游企业谨慎心理较为突出,消费短期仍受订单、高铜价、和精废价差等因素抑制。总的来看,进入二季度,虽房地产市场依然较为低迷,因此市场需求的提升在一定程度上受到了限制。但据了解,国内市场终端企业的利好消息提振需求前景,市场对5月的铜市消费仍有预期,因此预计短期内铜价或将继续震荡运行。

2023年4月份铜价在68300-70300元/t之间宽幅震动。下游企业对于此价位接受度不高,需求不足导致月底铜价高位回落。宏观方面,当前外围通胀依旧非常顽固,经济衰退仍是隐忧,虽加息周期或近尾声,但后续或将在相当一段时间内维持高利率不变,美元指数对

铜价

的压制有所减弱但并未消失,国内消费复苏仍在持续进行中,但整体需求也非大幅好转,现货方面, 4月消费旺季成色稍有不足,下游订单状况相对一般,且高

铜

价对消费需求抑制较重。铜价上行要有需求支撑,预计短期铜价在 70000上方压力仍旧非常大,核心价格区间在68000-70000元/吨。

本月紫铜带价成交均价 74000元/t,黄铜板带成交均价57503元/t。铜板带价格与上月相比价格均下调约1000元/t。紫铜板带的加工费用为4900-5100元/t,黄铜板带的加工费用3800-4000元/t,加工费用与上月基本持平。

本月紫铜管成交价格 72100-73700元/t,黄铜管51500-53300元/t,紫铜管价格回调约1000元/t,黄铜管价格回调约300元/t。

总体来看,本月铜型材价格回调主要是由于市场需求不足导致。在当前高铜价下,下游市场多持谨慎观望态度,恰逢节前,贸易商采购也有所放缓。

国外宏观方面,美国 3月PPI同比增2.7%创27个月最低数据显示至4月美国续请失业金人数186.5万人,为2021年11月以来新高,一系列的欧美经济数据不佳压低需求预期,美元震荡;国内方面,中国一季度GDP同比增长4.5%,超出市场预期的4%,环比为增长2.2%;4月贷款市场报价利率(LPR)出炉,1年期品种报3.65%,5年期以上品种报4.3%,均与上期持平,因此本月

铜价

维持高位震荡。下游需求方面:本月下游市场成交表现依旧较为一般,尽管月底因铜价回落成交略有回暖,但实际的订单增量表现不及预期,目前市场成交多受价格影响,市场逢低采买为主。库存方面,月底库存继续表现下降,一方面月底铜价失守 70000元/吨,偏弱震荡运行,下游采购情绪有所回升,加之进口铜增量有限,库存表现下降。总的来看,月底库存整体延续去库态势。市场虽看好4月下游补库需求,但铜价震荡加剧抑制部分下游买货意愿,市场整体消费一般。但据了解,国内市场终端企业的利好消息提振需求前景,叠加下周为五一节前周,市场对下游节前备货需求仍有预期,因此市场成交或将小幅回升,预计沪铜核心价格区间在68500-70000元/吨。

2023年4月全国87家独立电弧炉钢厂平均开工率为76.86%,环比增加0.15%,同比增加8.45%。其中东北区域小幅下降,华东、华南、西南区域小幅上升,其余区域基本持平;全国87家独立电弧炉钢厂平均产能利用率为68.18%,环比增加0.78%,同比增加10.49%。从数据上看本月全国独立电弧炉开工率、产能利用率均微幅上升。4月全国粗钢产量约9180万吨。4月底国内螺纹钢总库存1086.25万吨,线材总库存304.59万吨、热轧板卷总库存347.16万吨、冷轧卷板总库存162.66万吨、中厚板总库存199.54万吨。月底五大品种消费量供应增减表现品种分化,整体消费表现略有下降,但是板材好于建材。从年同比来看,现阶段消费水平除线材外,均高于去年同期水平和2022年平均水平,可见需求韧性尚存。

截止 2023年4月底全国主要城市

无缝管

库存 72.53万吨,较上周降0.88万吨,月环比降2.1万吨,年同比降5.27万吨;全国主要城市

焊管

样本库存 84.25万吨,较上周降0.98万吨,月环比降5.47万吨,年同比降9.35吨。分品种看,目前管材厂库压力依旧不小,管坯跌幅过百,但管厂相对跌幅有限,市场需求不足,商家普遍心态较差,除常备库存外尽可能不备库,短期来看,市场库存或止降,小幅调整。

2023年4月底全国镀锌钢管市场均价5077.25元/t,月度价格同比下跌4.65%;无缝钢管市场均价5018.99元/t,月度同比下跌3.75%;焊接钢管市场均价4273.04元/t,月度价格同比下降7.01%。本月黑色金属管材价格秩序走低。

从统计局数据来看, 2023年一季度中国房地产投资和房屋新开工面积分别同比下降5.8%、19.2%,目前管材需求仍主要依托于基建和续建房屋,房屋开工面积的大幅下降使得管材的需求大打折扣

。

同时,受

铁矿石价格

管控和焦煤几轮提降导致管材原料成本不断下探,预计五月价格将继续磨底,管材价格低谷或在 5月下旬出现。

|

|

|

|

历史价格顶点 ( 2021年5月12) (元/t)

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

本月全国

建筑钢材

价格延续了上月的持续走低趋势,螺纹、线材、型材、中厚板分别下调 8.92%、8.71%、3.72%、3.72%,目前价格已经基本回到了近两年内的最低水平。自3月中旬以来成材和原料共振下行,

螺纹钢

累计跌幅超 500元/吨,交易预期彻底被现实打败。一方面,地产作为拉动钢材消费主力军暂未出现复苏迹象,而新开工数据下滑直接导致钢材需求接力不足,另一方面,发改委关注矿价并“坚决遏制

铁矿石价格

不合理上涨 ”带来的原料利空,成本支撑塌陷进一步促使价格走低。5月份进入传统的钢材消费旺季末尾,受制于新开工项目下滑,市场预期并未有好转的趋势,预计钢材价格或有继续下调的可能。

截止

2023 年

4

月

底

钢市情绪指数大幅回落,显示本周市场情绪低迷,整体偏向悲观。具体来看,本

月

国内

钢材价格

呈现加速下跌态势,尤其是后半周跌幅明显,一方面,周初地产等宏观数据不及预期,引发市场对于后续需求的担忧;另一方面,双焦、铁矿等原料端持续下探,负反馈交易逻辑叠加短期现货需求不振,使得市场悲观情绪蔓延,

月底

钢材期现

货

双双加速下跌。对于当前市场来看,虽然

月底

钢材产量开始小幅回落,市场库存也维持去化,但短期市场供强需弱的格局难改,市场情绪整体偏向悲观,不过

本周

即将迎来五一小长期,或有一波补库需求释放,预计国内

钢材市场

价格继续维持弱势运行

。

2023 年 4 月国内新口径国内 41 家不锈钢厂粗钢排产 275.49 万吨,月环比减少 1.5% ,同比减少 9.7% 。其中: 200 系 81.95 万吨,月环比减少 2.8% ,同比减少 17.5% ; 300 系 148.21 万吨,月环比增加 1.5% ,同比增加 0.3% ; 400 系 45.33 万吨,月环比减少 8.2% ,同比减少 22.1% 。

印尼

4

月 300 系不锈钢 4 月排产 36.7 万吨,环比增加 0.5% ;其中 316 三月产量与四月排产均为 2 万吨。

国内 316 三月产量 9.14 万吨,环比减少 8.4% ,四月排产 9.85 万吨,环比增加 7.8% 。

202

3

年 1 月 -202

3

年

4

月

新口径

不

2023 年 4 月 20 日,全国主流市场不锈钢社会总库存 111.84 万吨,周环比下降 5.67% 。其中

冷轧

不锈钢库存

总量 59.32 万吨,周环比下降 10.70% ,

热轧

不锈钢库存总量 52.52 万吨,周环比上升 0.74% 。不锈钢社会库存呈现五连降,且降库的幅度在不断拉大,主要体现在冷轧资源上

。

200 系方面,不锈钢库存总量 22.2 万吨,周环比下降 5.85% 。

月底

200 系资源消化主要是冷轧资源,热轧资源有部分的增加。

月底

整体的到货还是相对较少,加上钢厂的结算价相对偏高,市场贸易商还是以消化自身库存为主。在行情较为活跃之下,优惠让利还是有部分的成交达成。由于

热轧价格

相对稳定,基本刚需成交较多,库存消化不明显。

300 系方面,不锈钢库存总量 65.54 万吨,周环比下降 6.04% 。周内 300 系冷轧资源去库较为明显,热轧有部分的增库。一方面是钢厂对于冷轧资源依旧控制发货量,到货不多;另一方面,周内随着

不锈钢期货

盘面的震荡运行,现货价格偏强运行,刺激下游终端客户以及市场贸易商多有采购以及提货的操作,资源消耗逐渐加快。而热轧资源由于钢厂的集中到货,加上价格变动幅度较小,整体的变动不及冷轧,热轧成交依旧维持刚需,去库稍微较少。

400 系方面,不锈钢库存总量 24.1 万吨,周环比下降 4.49% 。

月底

400 系冷热轧资源均呈现下降的趋势。近期 400 系的需求较为低迷,去库的速度较为缓慢,由于钢厂的产量有在缩减,故整体的到货还是偏低,表现为库存的下降。

根据钢铁网不完全统计,

4

月份 304冷轧日均成交约1120吨,201日均冷轧成交1120吨,本月市场不锈钢

冷轧

现货

日均

成交

量相较于 3月份增加约2.3%。由于市场现货价格经历深跌过后,现货主流报盘仍低于期货价格,代理与贸易商跌价意愿下降,但当前镍铁价格下行且受看跌情绪影响,不锈钢端需求回暖还需时间恢复,行情亦维持低位运行态势,目前下游仍担心价格并未触底,跌价空间尚存而谨慎补库。

2

2

年

4

月

28 日

至 2

3

年

4

月

28 日

不绣钢价格走势

本月不锈钢价格触底反弹,月中旬不锈钢卷板价格从 15300元/t,回弹至16200元/t,月底小幅回调至15900元/t。近期铬、镍、钼、废不锈钢等不锈钢原材料价格持续走弱,加之需求萎靡,市场对不锈钢价格的信心逐渐丧失,叠加市场库存高位,供大于求的基础,下游市场整体补货意愿偏向谨慎采购,市场观望态度成为主流仅按照刚需进行采购。

焊管

方面,受月内卷板材料波动的影响,主流管厂 304资源有1300-2000下调,316资源下调1500-5000。月内因

焊管价格

高低价差过大,以及成交价较为混乱,下游需求未有明显起色且终端呈观望态度居多,整体采购量偏低。据市场信息反馈,低位资源不断刷新,供需矛盾未能有效缓解,加上月末时段各方出货为重,原料端也无强劲的实质利多支撑,焊管厂家只能疲于应付弱市,静等探底再谋转机。受不锈钢期货走势低迷影响,市场情绪多悲观,厂商多随市场行情而变动,保持低库存规避风险为主。综上所述,预计后期管材市场价格稳中下调为主。

5%的钢贸商认为五一节后价格会上涨,主要原因为不锈钢市场库存已呈现六连降,钢厂前置资源进一步消化,市场库存处于偏低状态,钢厂前期接了期货订单,后续库存压力应该不大,节后采购需求下价格还会上涨。

39%的钢贸商认为5月份价格会平稳运行,主要原因为近期

不锈钢期货

盘面震荡,价格变动频繁,但是下游经过前期采购后需求放缓,后续现货价格或会继续趋稳运行;目前市场库存和钢厂库存均有一定消化,但前期价格上涨,钢厂利润修复后,供应或有增加,需求未见持续好转下,价格或维持震荡走势。

56%的钢贸商认为5月份价格会下跌,主要原因为下游前期多已完成备货,本周采购需求放缓,市场库存去库速度也较此前放缓,假期间钢厂到货,节后库存增加,价格会有下跌风险;各系库存仍处于历史高位,需求恢复迟迟不及预期下,贸易商多看空后市,节后预计仍以消化库存为主,价格或继续走跌。

23年4月份全国电解铝产量340.57万吨,环比增涨9.32%,同比增涨1.49%。4月份全国电解铝产能利用率保持在高位,在93%以上。

截止

4

月底国内主流市场地区总库存为

83.8

万吨。

4月份电解铝周均产量76万吨,与3月周均产量基本持平。据了解,云南省电力供需形势仍然严峻,并决定从4月7日起启动新一轮负荷管理,要求4月10日执行到位。而在已执行这次新的负荷管理、同时外送电量同比减少的情况下,电力供应仍存缺口。部分企业反馈复产大概率发生在6月份以后,且复产初期速度缓慢,产量贡献将在7月份之后陆续体现,难改全年供需短缺的格局,因此供应端对

铝价

的支撑依旧强劲。

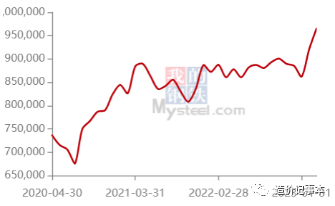

2

2

年

5

月至 2

3

年

4

月电解铝价格走势

4月份电解铝价格宽幅震荡上行,月内最高价19140元/t,月内最低价18400元/t,月底价格稳定至18600元/t左右波动,价格波动区间环比上月上调600元/t。成本方面,国内氧化铝原材料价格延续涨跌互现态势,供应方面,在内外价差不利于进口之际,4月国内氧化铝供应增量仍主要来自国内市场,集中在第一季度已増复产产能以及第二季度部分待増复产的释放,这些新增的南北方供应量均有待消化。4月份氧化铝供应增量主要来自于河北、广西、河南、山西、山东等区域。综合来看,预计5月份国内氧化铝现货价格延续震荡局面,价格运行区间维持在18500-19000元/t之间。

根据钢铁网调研的 34家样本企业(含个体户,下同)调研中,认为

5

月铝材价格会上涨的企业有占比

9

%;认为

5

月电解铝价格会下跌的企业有占比

55

%;的认为

5

月铝材价格将震荡盘整的企业占比

36

%。认为

4

月价格将震荡上涨的企业观点主要

为,随着开工的企业增多,需求将会进一步释放 ;同时,原铝和再生铝的冶炼成本高,部分企业面临亏损局面。另外,国内成品铝库存目前处于低位。认为铝价价格下跌主要原因是目前下游厂家多以刚需采购为主,需求有所回暖但是不如历史同期。认为价格震荡的原因是,铝价窄幅震荡已久,量价均无好转趋势,但是成本端对铝价的支持较为强劲,短期内铝价依旧将以小幅震荡调整为主。

备注:以上价格数据来源于钢铁网调研主流厂家出厂含税价格,未综合考虑运输费用、包装费用,装车费、仓储费、运输损耗等。