1、问题1:热泵是什么? 1.1、热泵概念:将热能由低温物体转移至高温物体的节能装置 水往低处流,水泵是能将水由低处送往高处的装置。热能由高温物体传向低温物 体,热泵则是能将热能由低温物体转移至高温物体的装置,可以为用户提供采暖、 制冷、热水、烘干等功能。热泵具有有偿和节能两个特征。从有偿特征看,根据热力学第二定律,热能无法 自发地、无代价地由低温物体转移至高温物体。因此热泵进行“热能搬运工作”需 要先输入一部分热能(通常为易被利用的高位能,如电能)用于启动。从节能特 征看,热泵以少量的热能(1 单位易被利用的高位能)启动装置,从而获取空气、 土壤或水中的大量热能(3-5 单位难被利用的低位能)。在提供等量热能的前提下, 热泵能耗成本约为燃煤的 15%-20%,纯电能的 25%-30%、燃油/燃气的 30%-50%、 常规太阳能的 60%-70%。

1、问题1:热泵是什么?

1.1、热泵概念:将热能由低温物体转移至高温物体的节能装置

水往低处流,水泵是能将水由低处送往高处的装置。热能由高温物体传向低温物 体,热泵则是能将热能由低温物体转移至高温物体的装置,可以为用户提供采暖、 制冷、热水、烘干等功能。热泵具有有偿和节能两个特征。从有偿特征看,根据热力学第二定律,热能无法 自发地、无代价地由低温物体转移至高温物体。因此热泵进行“热能搬运工作”需 要先输入一部分热能(通常为易被利用的高位能,如电能)用于启动。从节能特 征看,热泵以少量的热能(1 单位易被利用的高位能)启动装置,从而获取空气、 土壤或水中的大量热能(3-5 单位难被利用的低位能)。在提供等量热能的前提下, 热泵能耗成本约为燃煤的 15%-20%,纯电能的 25%-30%、燃油/燃气的 30%-50%、 常规太阳能的 60%-70%。

1.2、热泵常见分类:按低位能来源及按功能划分

热泵按低位能来源,可分为空气源热泵、地源热泵和水源热泵,空气源热泵为主 流。据《中国热泵产业发展报告(2022)》统计,2021 年中国热泵行业销额规模 为 248.2 亿元,其中空气源热泵销额规模为 227.1 亿元,占比达 91.50%。相比空 气源热泵,地源热泵与水源热泵虽在部分体验上具有优势(如噪音、除霜等), 但经济和环境问题较为突出,体现在:1)经济不友好,设计、建造以及维修成 本较高。如为保证传热性能,地源热泵埋管占地面积和深度大,短期设计建造难, 长期维修难且不利土地未来开发。再如水源热泵需充分调查水源状况且取水构筑 物复杂。2)环境不友好,存在引发次生环境问题的隐患。如水源热泵若利用地下 水,则需考虑回灌困难的问题。

作为主流的空气源热泵,按照功能多寡可进一步划分为单功能(采暖/热水)、两 联供(采暖+制冷)以及三联供(采暖+制冷+热水)。单功能:单功能热泵可提供采暖或热水功能。家用型热泵体积较小,安装方便, 适用于于家庭、小型商铺等小面积范围。商用型使用年限较长,可达 15 年,主要 适用于宾馆、工厂、泳池等。两联供:两联供具有制冷及采暖功能,因冷媒的不同可分为上水下水(空调及地 暖均使用水系统)、上氟下水(空调使用氟系统,地暖使用水系统)和上氟下氟(空 调及地暖均使用氟系统)。市场中以上水下水及上氟下水较为常见,2021 年市场 占比合计约 99%。

三联供:三联供在二联供基础上加入热水功能,综合能效比更高,初始投资和运 行费用比传统空调+热水器节省 10%以上。但因各地水质不同,生活热水需做二 次换热系统以杜绝腐蚀穿孔问题,冷凝温度需提高 5℃,主机的 COP 值下降,因 此三联供稳定性不及二联供。

2、问题2:热泵行业的成长逻辑是什么?

热泵行业的成长逻辑分为两个层面:一是宏观层面,热泵低碳节能,有利于国家实现气候安全及能源安全的战略目标, 是各国的重点扶持产业。此外,国家气候安全及能源安全战略具有长期性和确定 性,行业有望长期受益政策红利。二是微观层面,热泵节能效果好,在政策补贴下经济效益优势明显,且采暖、制 冷、热水需求较为刚性,具备坚实的需求基础。

2.1、成长逻辑1:能源安全,降低能源供应风险

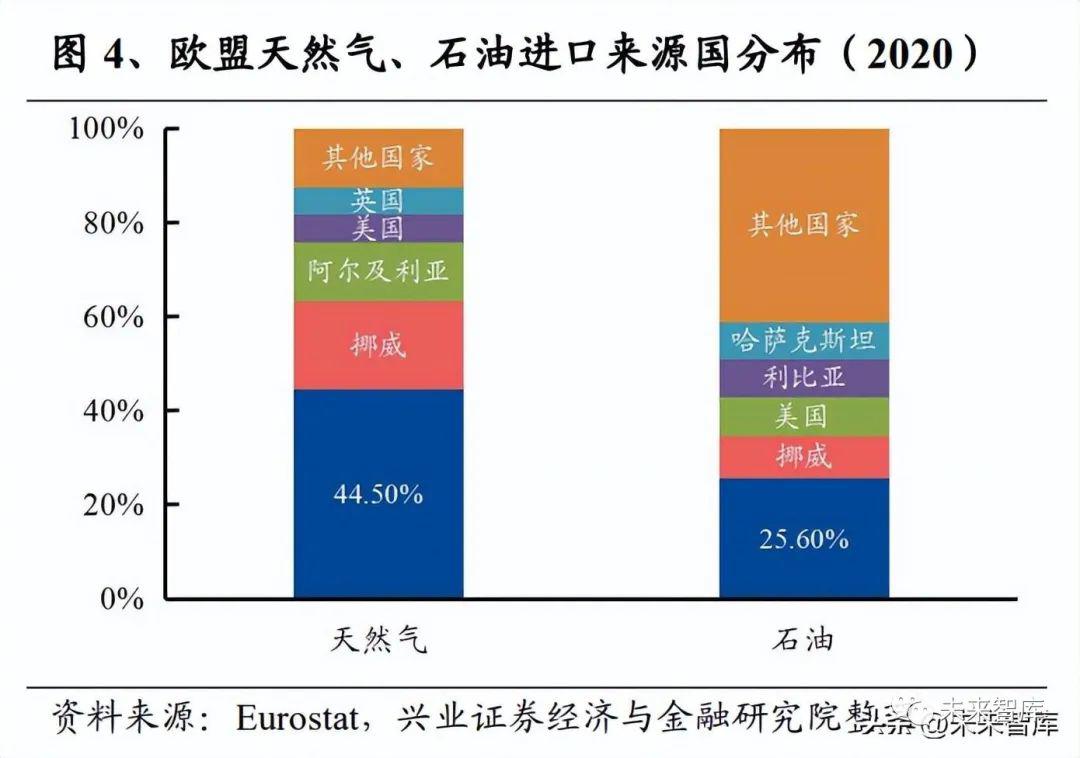

能源安全问题是各国核心利益,2020 年中国、欧盟 27 国及美国能源对外依存度 分别为 22.5%、57.5%、-3.7%,其中西班牙、德国等部分欧洲大国能源对外依存 度高达 60%以上。长期来看,热泵节能效果明显,在工商民领域全面推广能够改 善能源安全问题。短期来看,欧洲能源供给高度依赖俄罗斯的油气出口,俄乌冲 突后欧洲地区能源价格飙升、能源供给严峻,欧洲各国纷纷加码热泵支持政策, 进一步刺激热泵消费。

2.2、成长逻辑2:气候安全,助力碳中和目标

气候问题是国际关系的重要议题,世界主要国家均将减碳视为重要国际责任。相 比其他加热方案,热泵减排优势明显。在 IEA 发布的《Net Zero by 2050》和 CHPA 发布的《热泵助力碳中和白皮书(2021)》均将热泵视为重要的减排设备之一。

2.3、成长逻辑3:经济考量,优化生产生活成本

热泵的经济性是基于对当前补贴力度(固定成本)和未来能源价格(可变成本) 的综合考量。我们分别测算了欧洲和中国市场热泵购买的经济性问题。欧洲市场:热泵产品主要用于替换原有的燃气壁挂炉,补贴加持下一般不到 3 年 便可回本。我们以德国采暖市场为例进行测算,基于 AG Energiebilanzen 估算的 德国每户家庭年供热耗能为 14644kwh 以及补贴为安装费用的 45%,假设热泵设 备效率为 400%、燃气壁炉设备效率为 92%、年资本成本为 6%。其中,电价取过 去 12 个月的平均电价,天然气价格则基于目前现价,分高、中、低三种情况进行 测算。假设未来德国天然气价格分别维持在 2.5 /2.0 /1.4 欧元/Nm3时,采用热泵采 暖的投资回收年限分别为 2.0/2.9 /6.4 年。

国内市场:热泵产品主要用于替换原有的散煤采暖,当前补贴政策下 4 年可回本。单从每年费用看,在 15 年使用年限的情况下,空气源热泵/燃气壁挂炉/散煤采暖 的费用年值分别为 886.2 /3363.2 /2250.6 元,空气源热泵经济效应突出。不过,空气源热泵初始投资较大,用户可能出于短期利益放弃安装。从投资回收年限看, 我们以北京怀柔地区为例进行测算,由于“煤改电”补贴力度前后差异较大(初始 投资和电价补贴力度均存在差异),测算中我们分为补贴力度大(2017 年“煤改电”)、 补贴力度小(2022 年“煤改电”)和无补贴三种情况进行讨论,三种情况下采用热 泵采暖的投资回收年限分别为 1.7 年、4.8 年以及 20 年以上。

2.4、限制因素:投入高、安装难

限制因素 1:投入高。热泵产品设计较其他采暖产品复杂,造价更高,初始投入 较高,对补贴和能效政策较为敏感。以国内市场为例,热水供应方面,据产业在 线统计,2020 年空气源热泵热水器均价为 3682 元,是其他传统热水器的 3-5 倍;采暖方面,空气源热泵热风供暖和空气源热泵热水供暖的初始投入为 9000 元和 21000 元,水地源热泵初始投入甚至达 45000 元,远高于散煤采暖(3500 元)和 直热式电采暖(5000 元)。

限制因素 2:安装难。热泵具有强安装属性,对行业成长存在一定限制,主要体 现在:1)机组体积大。空气源热泵外机较大,需要一定放置空间,且存在一定噪 音问题,高密度商业住宅区较难安装普及;2)管路铺设难。热泵采用水系统结构, 需要铺设地管,但可与原有锅炉暖气系统对接(如我国北方地区、欧洲地区),否 则需要重铺地管(如我国南方地区);3)安装费用高。海外市场人工费用高且安 装人员不足,安装费能占到终端价格的 30%以上。

2.5、复盘与总结:长期赛道,政策市场

1)现阶段全球热泵行业处于第三轮上行周期,短期景气度较高且能维持较长时 间。复盘欧美热泵的发展历史,我们发现全球热泵销量与能源价格走势相关性较强, 共经历三轮明显的上行周期。第一轮上行周期为 1978-1984 年,期间发生第二次石油危机;第二轮上行周期为 2000-2007 年,期间发生伊拉克战争;第三轮上行周期为 2020-至今,期间发生俄乌冲突。

2)相较气候安全及经济因素,能源安全是热泵行业成长的核心逻辑。热泵行业三轮上行周期均受能源危机催化。相较于能源价格上涨,能源安全才是 各国短期内加码热泵扶持政策的关键因素。三条成长逻辑中,气候问题虽重要但 不紧急,而热泵经济性相当程度上依赖于政策的大力补贴,因此能源安全才是热 泵行业成长的核心逻辑。

3)热泵行业是典型的政策市场,政策的长期性和周期性深刻影响行业。由于北半球采暖历史悠久,采暖方案较多。考虑到热泵初始投入较大且安装不便, 从经济角度出发,单纯的传统能源价格提升难以使热泵形成显著优势。因此,以 补贴为核心的扶持政策成为左右热泵行业节奏的关键变量。一方面,能源安全与 气候安全是长期议题,因此热泵扶持政策具有长期性;另一方面,偶发的能源危 机使得热泵扶持政策具有爆发性。受政策影响,热泵行业兼具长期性和周期性特 征。

3、问题3:热泵行业的产业链和价值链如何分布?

3.1、产业链:热泵行业产业链相对较长,结构与空调行业较为类似

上游零部件:热泵行业上游主要零部件构成与空调行业相似,核心零部件包括压 缩机、阀件、换热器、控制器、水泵及水箱等。中游热泵整机:目前国内热泵整机行业玩家繁多,成分复杂,主要分为以下几类:1)空调厂商:美的、格力、海尔、海信家电等;2)热水器厂商:日出东方、万 和电气;3)热泵专业厂商:芬尼科技、华天成、派沃股份、同益科技等;4)外 资厂商:约克、A.O.史密斯等。下游渠道&应用:渠道方面,内销主要采用经销、代理、直销等多种模式,外销 则以 OEM/ODM 为主。应用方面,热泵广泛应用于建筑采暖、制冷、除湿、热水 供应,农产品干燥,工业用热,海水淡化等诸多领域

3.2、价值链:热泵行业价值链分布不均,主要集中在上游和下游环节

国内代工出口的热泵产品出厂单价约为 1-2 万元不等,在欧洲终端售价在 3 万元 以上。参考芬尼科技,我们以市场较为关心的国内热泵代工出口欧洲的产业链为 例,对热泵产业价值进行拆分。

上游:核心零部件价值占比较高。根据测算,热泵产品成本结构中,换热器约占 21%,压缩机约占 16%,控制器及驱动模块约占 12%,三者合计占产品成本的 49%, 约占终端价格的 23%。值得一提的是,由于热泵属于高客单耐用品,海外客户对 核心零部件的选择更为严格,因此在代工过程中往往要求外采进口产品。若国内 企业核心零部件均采用进口产品,则价值链中相关核心零部件价值量或将进一步 提升。国产化和一体化或将成为热泵上游零部件产业未来的发展方向。相比家用空调, 热泵虽然在产品标准化方面有所差距,但同样具备核心零部件价值量集中、产品 技术迭代较慢的产业特征,伴随产业的扩容及产品模块化的成熟,长期来看产业 链存在一体化的潜在趋势。此外,目前核心零部件正加速国产化,未来有望通过 国产替代进一步降本。

中游:国内热泵整机环节价值占比不高,出口代工利润仅占终端价格的 13%左右。由于规模及产品结构不同,国内各品牌热泵代工出口毛利率水平存在一定差异, 但整体处于 25%-35%的区间。各品牌热泵内销毛利率水平差异较大,处于 15%-30%的区间,整体毛利率水平低于代工出口。图 22、国内热泵厂商外销毛利率(2021) 图 23、国内热泵厂商内

下游:渠道环节价值占比最高,品牌、安装、零售本土色彩浓厚。根据测算,热 泵产品海外销售占终端价格的 15%,海外安装占终端价格的 33%。海外销售环节的价值量涵盖了经销商利润及品牌溢价等部分,渠道加价率在 30%-40%不等,整体价值较高,原因在于:热泵属于高客单耐用品,且欧洲热泵 消费场景多以冬季采暖为主,产品运行故障将对生活造成极大不便,这导致欧洲 地区热泵产品具有较高的选择成本,用户倾向于选择本地品牌或国际大牌,存在 一定品牌溢价。此外,热泵重安装和重售后,外加欧洲国家较多,市场分散,本 土经销商优势较为明显,价值占比较高。

海外安装环节价值占比最高,主要原因在于:一是人工昂贵且人员不足;二是资 质严格,热泵安装还涉及到对房屋结构、采暖环境的判断和设计,需要通过当地 专业的资质考核。由于很多欧洲国家的热泵补贴是由注册的安装商进行申请,因 此即使是当地经销商或代理商,有相当一部分也采取和专业安装商合作的方式提 供服务;三是潜在的就业保护。欧洲热泵渠道家电化或成为未来潜在趋势。高昂的安装成本一定程度上抑制了欧 洲的热泵消费潜力。从成本角度来看,传统家电渠道尤其是空调渠道与热泵存在 一定协同效应,能够优化安装成本,推动热泵普及,长期来看热泵渠道家电化或 成为未来的发展方向。

4、问题4:热泵行业的商业模式如何?

中国热泵行业内外销商业模式存在较大差异。外销多数采取代工(ODM/OEM)模式,少量自主品牌产品也主要定位中低端市 场。具体看,中国热泵行业外销代工模式具有以下特征:1)两头在外,主要赚取制造环节的国内外价差。两头在外是指上游核心零部件多 由海外客户指定外采进口产品以及下游品牌运营、安装售后环节由海外企业负责, 国内品牌主要负责中间的制造环节,赚取制造供应链的国内外价差。2)小批量定制,规模效应有限。从总量看,2021 年中国空气源热泵出口量为 131 万台,行业的规模效应较为有限。从结构看,由于海外各国政策及生活习惯差异, 外加热泵产品标准化程度相对不高,热泵出口订单呈现小批量、定制化特征,国 内品牌难以形成有效的规模效应。外销格局分散,存在大量长尾品牌,头部品牌 芬尼科技 2021 年热泵出口销量据估算也仅有 19 万台左右。

内销主要采取 OBM 模式,一般通过经销、代理和直销等多种形式拓展市场。现 阶段,国内热泵头部、腰部品牌均具备研、产、销一体化经营能力。品牌运作模 式上,基本采用自主品牌;销售模式上,一般通过经销、代理和直销等多种形式 拓展市场。其中,家用市场多采用买断式代理或经销模式,工程市场往往采用直 销模式,如芬尼科技、派沃股份均采用此类销售模式。

5、问题5:热泵行业的成长空间有多大?

从销量看,2021 年全球热泵市场销量或突破千万级别。据各国权威机构统计,2021 年美国/中国/欧洲/日本热泵销量分别为 392 /288 /218 /59 万台,同比+14.6% /9.0% /+34.6% /+11.6%。考虑中美日欧以外地区以及统计口径差异,2021 年全球热泵销 量总数或突破千万以上且整体增速较快。

从贸易额看,欧洲热泵进口占比达 83.9%,中国热泵出口占比为 18.1%。2021 年 全球热泵进口总额 40.5 亿美元,同比增长 60.8%,其中欧洲占比为 83.8%;2021 年全球热泵出口总额 43.7 亿美元,同比增长 52.5%,其中欧洲占比为 65.3%,中 国占比为 18.1%。从全球热泵进、出口额前十国家看,德国、法国、意大利、奥地利、比利时既为 热泵出口大国,也为热泵进口大国,且热泵进出口额较为平衡;中国、捷克、瑞 典、日本、美国为全球热泵主要出口国,热泵贸易顺差较大;瑞士、荷兰、波兰、 英国为全球热泵主要进口国,热泵贸易逆差较大。

5.1、海外市场:欧洲为我国热泵出口主要市场,成长空间广阔

低碳目标与能源安全推动下,欧洲热泵需求迎来高增。欧洲长期是我国热泵出口 第一大市场,2017 年到 2021 年我国热泵出口额欧洲占比由 56%快速提升至 71%。在低碳目标与能源安全推动下,欧洲热泵需求迎来高增。据 EHPA 统计,2006-2021 年欧洲地区热泵销量由 51 万台增长至 218 万台,行业销量在 2015 年后加速,2021 年销量同比增速为 36.25%。

从区域结构看,2021 年南欧和北欧热泵销量高增。总量方面,据 EHPA 统计,2021 年法国、意大利、西班牙等地中海沿岸国家销量分别位居第 1、2、4,瑞典、芬 兰、挪威、丹麦等北欧国家销量分别位居第 5、6、7、9。户均方面,控制人口规 模变量后,2021 年北欧各国每千户销量均达到 23 台以上,显著领先欧洲其他地 区;法、意、西等部分地中海沿岸国家也达到 10 台左右。

从产品结构看,欧洲地区空气源热泵占主导地位,增速较快。2020 年欧洲空气源 热泵销量占比达 86%,据 EHPA 统计,2021 年欧洲空气源热泵销量增速达 138%, 远高于全球其他地区。地区分布方面,中欧、北欧地区地源热泵占比整体高于西 欧和南欧,原因在于:中欧、北欧国家地源热泵推广较早;二是中欧、北欧多数 国家地广人稀且土地经济开发价值相对较低。

成长空间:未来 10 年销量有望增长 5.6 倍,年复合增长率达 21%。据 EHPA 统计,2021 年欧洲热泵保有量约为 1698 万台,渗透率约为 13.0%。基 于 REPowerEU 预测,EHPA 预计 2026 年欧洲需要累计需要安装 2000 万台热泵, 2030 年需要安装 6000 万台热泵。其中 2026 年的销量约为 540 万,较 2021 年增 长147.7%,5年CAGR达19.89%;2031年的销量为1450万,较2021年增长565.1%, 10 年 CAGR 达 20.86%。

5.2、国内市场:景气度抬头,有望稳增

2015-2021 年我国空气源热泵内销额由 62 亿元增长至 158 亿元。我国空气源热泵 市场受政策影响较为明显,2014-2017 年在“煤改电”政策推动下,行业销额出现高 速增长;伴随“煤改电”政策退坡,行业销额增速明显放缓。2020 年“双碳目标”提 出后,在新政策加持下行业销额恢复到双位数增长。

从需求结构看,我国空气源热泵以采暖需求为主。2021 年我国空气源热泵采暖/ 热水/烘干需求占比分别为 55.4% /35.5% /9.1%。从趋势看,2017 年以来采暖及热 水需求有所下滑,烘干需求占比持续扩大。

从区域结构看,华北取代华南成为第一大地区市场。中国空气源热泵需求存在地 域差异,北方以采暖为主,南方以热水为主。2014 年在国家“煤改电”政策补贴支 持下,热泵在北方地区加速普及,华北、西北、东北占比相较 2015 年提升明显。

6、问题6:如何看待热泵行业的内外格局?

6.1、海外:欧洲市场品牌林立,国产品牌潜力充足

欧洲国家众多且热泵历史发展较长,造就了热泵行业品牌林立、份额分散的格局。欧洲热泵品牌按照地区可划分为欧系、美系、日系和中系,欧美日系品牌主要定 位中高端市场,中系品牌主要定位中低端市场。1)欧系:NIBE INDUSTRYIER AB、BOSCH(博世)、ATLANTIC、ARISTON(阿 里斯顿)等 2)美系:开利、约克等 3)日系:大金、三菱电机等 4)中系:美的、格力、海尔、芬尼等 国产品牌潜力充足,欧洲地区市场份额有望提升。欧洲内部前 14 大热泵进口国中, 进口额中国占比最高的是西班牙,仅 5.8%,其余国家占比较低,国产品牌潜力充 足:一是国内热泵供应链完善,成本优势明显;二是头部品牌资金充足,可通过 并购当地品牌的方式实现市场扩张和品牌登高;三是头部品牌欧洲家电渠道较为 完善,有望产生协同效应。

6.1、国内:格局相对分散,三大白领先

据产业在线统计,2020 年国内空气源热泵市场 CR3 为 34%、CR5 为 49%,格局 相对分散。其中,三大白(海尔,美的,格力)份额领先,中广欧特斯、纽恩泰、 芬尼等老牌专业厂商位列其后。综合家电厂商和老牌专业厂商有望扩大优势。一是硬实力领先,综合家电厂商和 老牌专业厂商积累较为深厚,在制造、工艺和规模方面优势明显,尤其是综合家 电厂商还具备产业链一体化的降本潜力;二是软实力领先,综合家电厂商和老牌 专业厂商的渠道、培训、售后体系更完善。